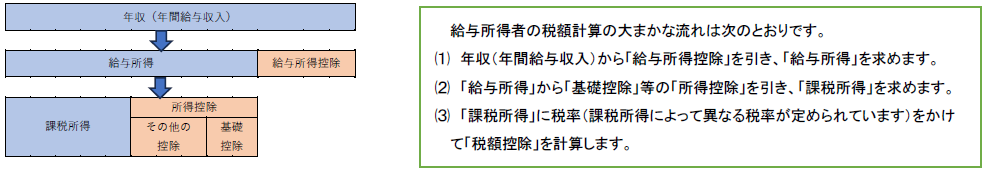

令和7年分の所得税から、一定の要件のもと、最大で基礎控除額が48万円から95万円に、給与所得控除の最低保障額が55万円から65万円に引上げられました。これにより、所得税がかかるライン(課税ライン)は、103万円から160万円になりました。これにより、「年収103万円の壁」といわれていた年収の壁の1つが撤廃されたことになります。

また、大学生年代(19歳以上23歳未満)の子等がいる親等の税負担を軽減する仕組み「特定親族特別控除」が創設されたとともに、扶養控除等の対象となる扶養親族等の所得要件も改正されています。

今年の年末調整の変更点を確認していきます。

☑ 年末調整で所得税が還付される人が増えます。

☑ 年末調整のための所得の記載事項が増えます。

☑ 従業員の家族も含め、従業員に確認してもらうことが増えます。

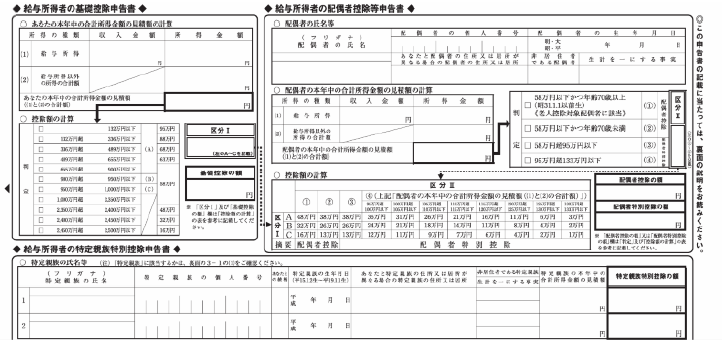

※「基礎控除申告書」チェックポイント

・「給与所得控除」の最低保障額が引き上げられています。

➡給与収入190万円以下の人の給与所得控除額が変わっています。見込み年収額をあらためて確認をした上で、給与所得の計算が必要です。

・「基礎控除」の額が、「合計所得金額」に応じて変わっています。

➡基礎控除額が引上げられています。また、令和7年分、令和8年分の措置として、合計所得金額が132万円超2,350万円以下の人の基礎控除額額が段階的に変わっていますので、確認が必要です。

※「配偶者控除等申告書」チェックポイント

・「配偶者控除」、「配偶者特別控除」の区分に変更がないか、確認しましょう。

➡配偶者の給与収入が201万6,000円未満の場合、一定の要件のもと「配偶者控除」または「配偶者特別控除」の適用を受けることができます。

➡配偶者の合計所得金額に応じて、控除額の区分が細かくなっていますので、注意が必要です。

※「特定親族特別控除申告書」チェックポイント

・ 生計を一にする大学生年代(19歳以上23歳未満)の子等がアルバイトをしている場合、その子等の給与収入が123万円以下であれば、その親等は「特定扶養控除」の適用が、給与収入123万円超188万円以下であれば「特定親族特別控除」の適用が受けられます(適用対象はその親等)

➡子等の見込み年収額を確認し、どちらの控除が適用されるか確認しましょう。

➡「特定親族特別控除」は、特定親族を扶養する親等の合計所得金額の制限が設けられていません。そのため、特定親族がいれば適用対象となります。

➡子等の合計所得金額に応じて、控除額の判定が細かくなっていますので、注意が必要です。

・「特定親族特別控除」の適用を受ける場合、「特定親族特別控除申告書」の記載・提出が必要です。

➡「19歳以上23歳未満」とは、「その年12月31日」時点の年齢で判定します。

➡夫婦共働き(いずれも年末調整の対象)で特定親族がいる世帯の場合、特定親族特別控除は夫婦のいずれか一方しか受けることができません。

➡特定親族特別控除の適用がある従業員に対しては、「給与所得の源泉徴収票」に特定親族特別控除額等を記載する必要があります。